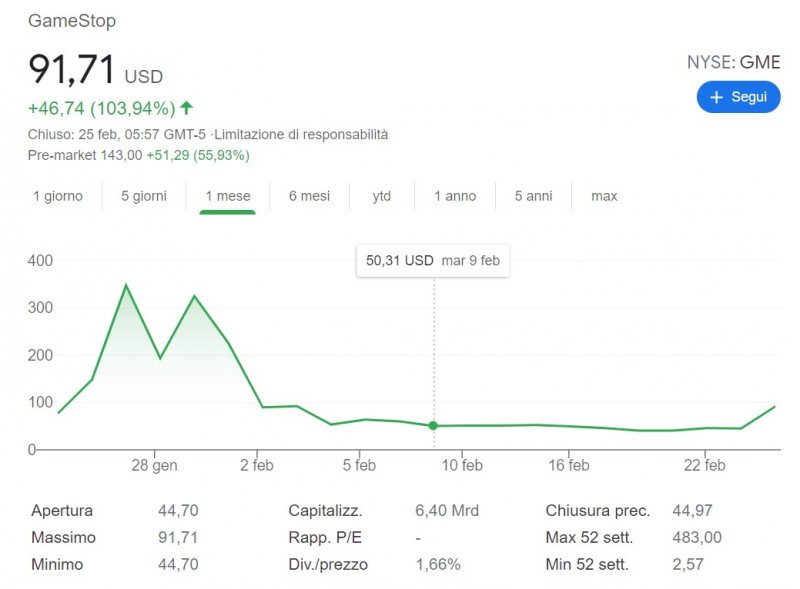

Quello che sta succedendo intorno alle azioni di GameStop è senza dubbio uno dei casi più curiosi, clamorosi e per certi versi loschi mai successi nella finanza mondiale. Un caso che per molti era finito il 28 gennaio 2021, quando le azioni GME toccarono il massimo storico di 463,77 dollari. Una crescita clamorosa, soprattutto considerando che poco più di un mese prima erano scambiate a 12 dollari l'una. Un caso eclatante di Short Squeeze, ovvero quel meccanismo della borsa nella quale gli investitori allo scoperto sono costretti a ricomprare le azioni prese in prestito a prezzi esorbitanti, dettati da società o persone che non hanno intenzione di vendere, se non alle proprie condizioni.

Il peccato capitale di questa operazione è stato che molti fondi di investimento (i più esposti dovrebbero essere Melvin Capital, Citron Research e Citadel) sono andati short di oltre il 100% delle azioni disponibili sul mercato. In altre parole hanno scommesso pesantemente sul crollo nel breve periodo delle azioni di GameStop, pensando di fare in questo modo TANTI soldi sul fallimento dell'azienda. Il problema, per questi fondi, è che molti investitori al dettaglio, in altre parole persone normali che investono i loro risparmi in stock e opzioni al posto che tenerli in banca, hanno comprato in massa le azioni di GameStop e le hanno tenute nonostante le fluttuazioni. Questo ha costretto i fondi di investimento a ricomprare le azioni, ma al prezzo imposto da questi venditori. Lo Short Squeeze è avvenuto perché non c'erano alternative: le azioni prese in prestito erano troppe e i fondi di investimento avrebbero potuto restituire ai Market Maker le azioni vendute in anticipo per scommessa solo comprando quelle nelle mani dei retailer.

A questo punto, però, è successo l'imprevedibile: il 28 gennaio 2021, nel mezzo di una delle giornate di contrattazioni più frenetiche e ricche della storia di Wall Street, in maniera del tutto inaspettata le principali piattaforme di trading gratuite, come Robin Hood o eToro, hanno prima bloccato la possibilità di comprare azioni alle persone comuni (era sempre possibile venderle) e poi messo pesanti limiti alla loro contrattazione. Il tutto mentre i fondi di investimento erano liberi di agire come meglio credevano, tra l'indignazione generale. E andavano in televisione dicendo che il blocco è avvenuto per salvare sé stessi. Non ci credete? Sentite qua:

Sembrava di essere in una versione moderna di Una poltrona per due nella quale, alla fine, i Duke tengono aperto il mercato e mandano in fallimento Eddie Murphy e Dan Aykroyd. Nei giorni successivi si è saputo che il blocco è avvenuto perché alle diverse app di trading è stata improvvisamente chiesta un'assicurazione in denaro aggiuntiva, pensata per coprire tutte le eventuali insolvenze di quei giorni di trading convulso. Robin Hood ha detto di aver impiegato un po' di tempo a raccogliere i 3,4 miliardi di dollari richiesti e per questo motivo ha dovuto fermare le contrattazioni di GameStop e delle altre azioni "meme", ovvero quelle trattate -apparentemente senza fondamenti tecnici- dagli investitori retail. A chiedere più soldi a Robin Hood è stata Citadel, il fondo di investimento che contemporaneamente ha investito miliardi di dollari per salvare Melvin Capital, la società più esposta dallo squeeze.

Politici, imprenditori e magnati si sono schierati con gli investitori retail e hanno promesso che si sarebbe fatta chiarezza. Il risultato, però, è che il prezzo delle azioni è scivolato inesorabilmente fino ad arrivare a meno di 50 dollari ad azione. Un valore comunque altissimo, impensabile solo un mese prima, ma che sapeva di beffa per chi, in preda all'entusiasmo, aveva comprato le azioni GME a 2-300 dollari l'una.

Sul forum di WallStreetBets, la culla di questo movimento retailer, nel frattempo succedeva di tutto. Ingolositi dai proventi per i diritti cinematografici (abbiamo perso il conto se saranno 2 o 3 i film in produzione su questo Short Squeeze) alcuni admin e il fondatore del subreddit (cacciato a calci nel sedere mesi alcuni prima) hanno fatto un vero e proprio colpo di stato, estromettendo i moderatori che hanno consentito al canale di crescere fino ad arrivare ad ospitare 9 milioni di persone. Il posto che era servito per avere informazioni alternative su come investire in maniera creativa, improvvisamente, era diventato un luogo ingestibile, pieno di bot e di gente che diceva di aver venduto le azioni GameStop, di essersi arricchita con lo squeeze e che suggereiva di fare lo stesso: non valeva la pena stringere i denti, ma bisognava godere delle vincite. Nel frattempo nelle televisioni americane era rimbalzata la notizia che i redditor avessero abbandonato GameStop per investire nell'argento (mai successo, notizia poi rimbalzata persino in Italia), poi sono arrivate le azioni sulla cannabis, Palantir, etc... In altre parole di GameStop nessuno voleva più parlarne. La storia si è quindi sgonfiata e i copioni dei film sono stati chiusi con un finale amaro.

Nel frattempo, però, sono successe delle cose. Su WSB, grazie all'intervento diretto di Reddit, sono tornati i vecchi admin e con loro un esercito di bot e restrizioni che hanno consentito solo ai veterani o a profili verificati di poter scrivere un post. In altre parole c'è stato un serrate le fila che ha consentito all'attività classica del canale -ovvero suggerire come perdere migliaia di dollari e postare dei meme assurdi- di riemergere tra i messaggi di spam.

Un'altra chiave di lettura è il fatto che in queste settimane, pur non parlando direttamente della cosa, la dirigenza di GameStop non è stata ferma e ha assunto professionalità di rilievo di Amazon, Walmart e Chewy. La compagnia, infatti, spinta dalla visione di Ryan Cohen, un investitore che a dicembre ha comprato più del 10% delle azioni, sta mutando per "diventare la destinazione finale dei videogiocatori". In questa chiave va visto il cambio di ieri: il vecchio CFO di GameStop, Jim Bell, è stato spinto a dimettersi in modo da cercare una figura più dinamica che "acceleri la trasformazione dell'azienda".

Il vero cambio di marea, però è avvenuto -a nostro avviso- il 19 febbraio 2021. In questa giornata il Congresso USA ha tenuto la prima udienza su quello che è avvenuto il 28 gennaio 2021. A parlare sono stati il CEO di Robin Hood, responsabile del blocco del mercato, il CEO di Melvin Capital, per capire se ha comprato allo scoperto più azioni di quanto sia legale fare, il CEO di Citadel, per comprendere se ha manipolato il mercato salvando Melvin da una parte e chiedendo a Robin Hood maggiori rassicurazioni economiche dall'altra, e il CEO di Reddit, la piattaforma accusata di ospitare il gruppo organizzato che sta manipolando il mercato.

Assieme e questi colossi della finanza americana c'era anche Keith Gill, neo milionario, ritenuto da tutti colui che ha dato il via all'operazione. Gill, infatti, sotto lo pseudonimo di RoaringKitty su YouTube e Twitter e di DeepFuckingValue su Reddit, ha postato con regolarità un aggiornamento dei suoi investimenti in GameStop, accompagnati da analisi del perché, secondo lui, l'azienda aveva un "enorme e fottuto valore". Per lungo tempo DFV è stato lo zimbello di WallStreetBets fino a quando i suoi 50mila dollari, utilizzati per comprare le azioni GME a 3-4 dollari, sono diventati prima qualche centinaio di migliaio di dollari e poi diversi milioni. 55 nel punto di massimo valore delle azioni.

È seguendo il suo esempio e le sue analisi che milioni di persone si sono convinte delle potenzialità di GameStop, dando il via allo Short Squeeze. Durante l'audizione non solo Gill è stato molto diretto nelle sue risposte, a differenza dei modi ossequiosi e delle argomentazioni sfuggenti del CEO di Robin Hood e di quello di Citadel, ma tra una battuta e l'altra ("non sono un gatto" facendo riferimento alla debacle di qualche settimana prima di un avvocato) ha detto anche due cose chiave: la prima è "I like the stock", il mantra col quale spiega perché non a venduto finora le azioni nonostante i potenziali guadagni folli e la seconda è che comprerebbe ancora azioni GameStop. Mentre lo diceva il valore GME è tornato verde dopo settimane di rosso, ma non è bastato. Il valore delle azioni ha continuato a scendere durante le ore di noiosissime audizioni.

When he doubles down, I double down. Why? DFV with the in-depth analysis... from r/wallstreetbets

Almeno fino a quando, a poche ore da quella che sarebbe stata la diretta del Congresso più vista di sempre, Gill è passato dalle parole ai fatti: nel punto più basso toccato da settimane, circa 36 dollari, DFV ha comprato azioni per più di un milione di dollari di valore, facendo nuovamente risalire il valore dell'azienda e l'entusiasmo degli investitori retail.

E, a conferma del suo genio finanziario, nell'arco di sette giorni ha triplicato nuovamente il valore di quanto investito, rafforzando la sua leggenda all'interno di WSB. Nella giornata di ieri è vero che è stato messo alla porta un CFO piazzato lì per accompagnare l'azienda verso il fallimento, è vero che Ryan Cohen ha twittaro dopo giorni di assenza, ma, a nostro avviso, è semplicemente tornato l'entusiasmo intorno dei piccoli investitori intorno a GME.

GME YOLO update - Feb 19 2021 from r/wallstreetbets

Nel frattempo Robin Hood e eToro stanno chiedendo delle assicurazioni superiori per chi vuole investire, Michael Burry, colui che aveva previsto il crollo dell'economia americana nel 2008 e ha posseduto per un po' di tempo azioni di GameStop, sta tuonando sull'arrivo di una nuova e devastante crisi, e ieri i pagamenti della Fed sono stati bloccati per diverse ore, paralizzando una parte importante dell'economia USA.

Quel che avverrà oggi, dopo che le contrattazioni ieri sono state bloccate due volte (la seconda chiudendo di fatto la giornata di contrattazioni 15 minuti prima del previsto) dopo che il valore è cresciuto del 100% in un'ora (più un ulteriore picco dell'85% a mercati chiusi) mandando a game all'aria persino Reddit per l'entusiasmo, non lo sappiamo. L'unica cosa che si sa è che la sceneggiatura del film non può ancora considerarsi conclusa: ci saranno nuove audizioni al Congresso nelle quali discutere delle vendite allo scoperto e presto arriveranno i nuovi dati della SEC sulle azioni short ancora non riscattate.

E finalmente si scoprirà se lo Squeeze è stato effettivamente squeezed.

Disclaimer: ho delle azioni GameStop in portafoglio e leggo WallStreetBets a cadenza regolare. Quindi si potrebbe dire che non so leggere, mangio i pastelli di cera e ho le mani di diamante. Chi deve capire, lo farà.